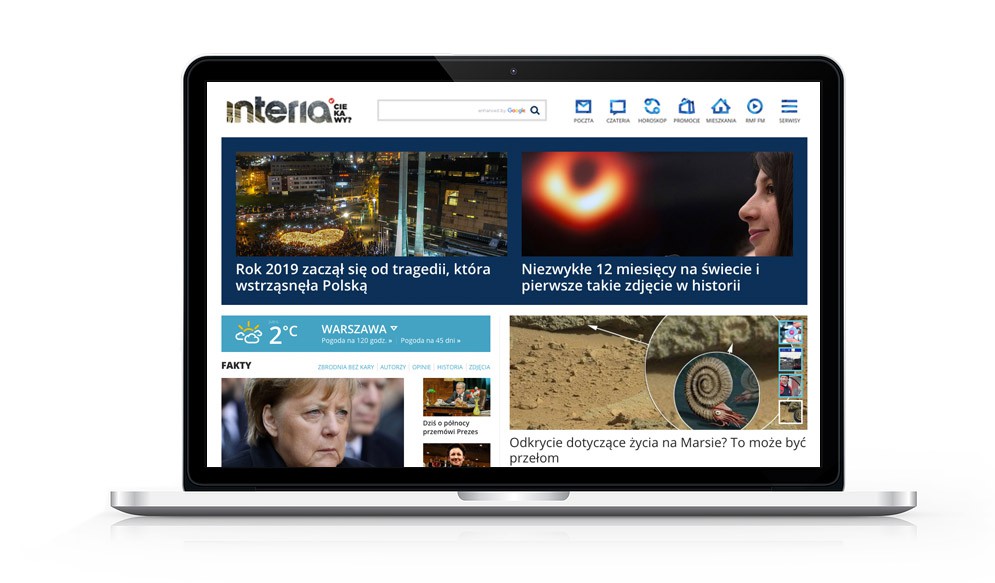

Portal na sprzedaż. Bauer sonduje rynek

Grupa Interia.pl w 2018 roku wypracowała 22,26 mln zł zysku netto

Wraca temat sprzedaży należącej do Bauera Interii. Analitycy oceniają, że zainteresowane mogą być Agora i WP, choć w przypadku pierwszej spółki problemem może być zadłużenie, a drugiej strategia przewidująca przejęcia w e-commerce. Niewykluczone też, że Bauer tylko sonduje rynek, a przeciek może wskazywać na brak zainteresowanych kupców.

Według "Pulsu Biznesu" chętnych na zakup Interii Bauer szuka przy pomocy doradców finansowych. Z naszych informacji wynika, że działają oni przynajmniej od kilku miesięcy. Oficjalnie Grupa Bauer "nie komentuje tych pogłosek". O zamiarze sprzedaży portalu mówiło się także w 2017 roku.

Bauer szuka kupca na Interię - ustalił @pbzatonski https://t.co/AzYxzZGnmd

— Puls Biznesu (@puls_biznesu) December 30, 2019

Zdaniem przedsiębiorcy internetowego Rafała Agnieszczaka publikacja "PB" może być efektem kontrolowanego przecieku będącego dowodem, że nie ma chętnych na zakup. - Niewykluczone też, że jest to sondowanie rynku, które wcale nie musi oznaczać zamiaru sprzedaży, a jedynie sprawdzanie zainteresowania - mówi Agnieszczak. Szacuje, że korzystną wyceną Interii byłaby mniej więcej dziesięciokrotność rocznych zysków firmy. Sprawozdanie złożone w lipcu w Krajowym Rejestrze Sądowym wskazuje, że Grupa Interia.pl w 2018 roku wypracowała 22,26 mln zł zysku netto. Dla porównania w 2012 roku 75 proc. udziałów w Onecie TVN sprzedał za prawie 1 mld zł, w kolejnym roku Wirtualna Polska została sprzedana przez Orange za 375 mln zł.

- Strategia Bauera jest taka, że chce mieć w swoim portfolio liderów. Interia nie jest liderem i prawdopodobnie nie ma perspektyw na to, by nim być - komentuje Jacek Czynajtis, prezes Optizen Labs. Tym jego zdaniem można tłumaczyć ewentualną chęć sprzedaży portalu.

Wśród potencjalnie zainteresowanych podmiotów komentatorzy i analitycy wymieniają przede wszystkim Agorę i Wirtualną Polskę. Dominik Niszcz z Domu Maklerskiego Raiffeisen podkreśla, że są to spółki, których strategia opiera się na powiększaniu udziału w rynku przez akwizycje. Dodaje, że nie spodziewa się ostrej konkurencji w kwestii ewentualnego zakupu Interii.

Grupa Bauer Media chce sprzedać https://t.co/p7yPeCUOqU. Wg @puls_biznesu wśród zainteresowanych kupnem Agora, @wirtualnapolska i Gremi Media wydawca @rzeczpospolita. Prawa strona sobie odpuściła?

— Marcin Palade (@MarcinPalade) December 31, 2019

Według Agnieszczaka dla Agory byłaby to jedyna szansa, by doskoczyć do konkurencji, która "oderwała się od peletonu", a więc dwóch liderów polskich portali horyzontalnych - WP i Onetu. Paweł Szpigiel z Domu Maklerskiego mBanku ocenia jednak, że takie przejęcie mogłoby być dla Agory problematyczne. - Agora jest zajęta w tym momencie biznesem radiowym, outdoorowym i kinami, i nie wiem, czy zarząd podejmie tak duże ryzyko, by próbować odbudować pozycję spółki w obszarze portali horyzontalnych - komentuje. W jego opinii ważnym argumentem przeciw może być też dług, z jakim spółka została po zakupie części Eurozetu i plan zakupu pozostałych 60 procent udziałów nadawcy.

Zdaniem analityka Wirtualna Polska z kolei, kupując Interię, postąpiłaby wbrew zapowiedzianym planom akwizycyjnym na rynku e-commerce. Co więcej, taki zakup dokonany przez lidera polskich portali horyzontalnych może budzić wątpliwości, jeśli chodzi o ewentualną nadmierną koncentrację na rynku.

"Puls Biznesu" wśród ewentualnych nabywców Interii wymienia także "fundusz z planem konsolidacji biznesów internetowych", a także Gremi Media, które ma związki personalne z Interią - jej były prezes Tomasz Jażdżyński jest obecnie prezesem Gremi Media. Kolejnym potencjalnym zainteresowanym może być Cyfrowy Polsat. - Spółka nie jest obecna w portalach horyzontalnych, ale produkuje relatywnie dużo kontentu zarówno informacyjnego, jak i plotkarskiego, który można sprzedać także w innym medium niż dotychczas - mówi Paweł Szpigiel.

Z danych Gemius/PBI wynika, że w listopadzie w zestawieniu stron głównych portali Interia była na trzecim miejscu (4,992 mln internautów), za Wp.pl (12,56 mln) i Onet.pl (11,55 mln), ale minimalnie przed Gazeta.pl (4,99 mln).

(MNI, 31.12.2019)

Pozostałe tematy weekendowe